Marktbericht 2024 - Österreich

Nachhaltige Geldanlagen und verantwortliche

Investments in Österreich

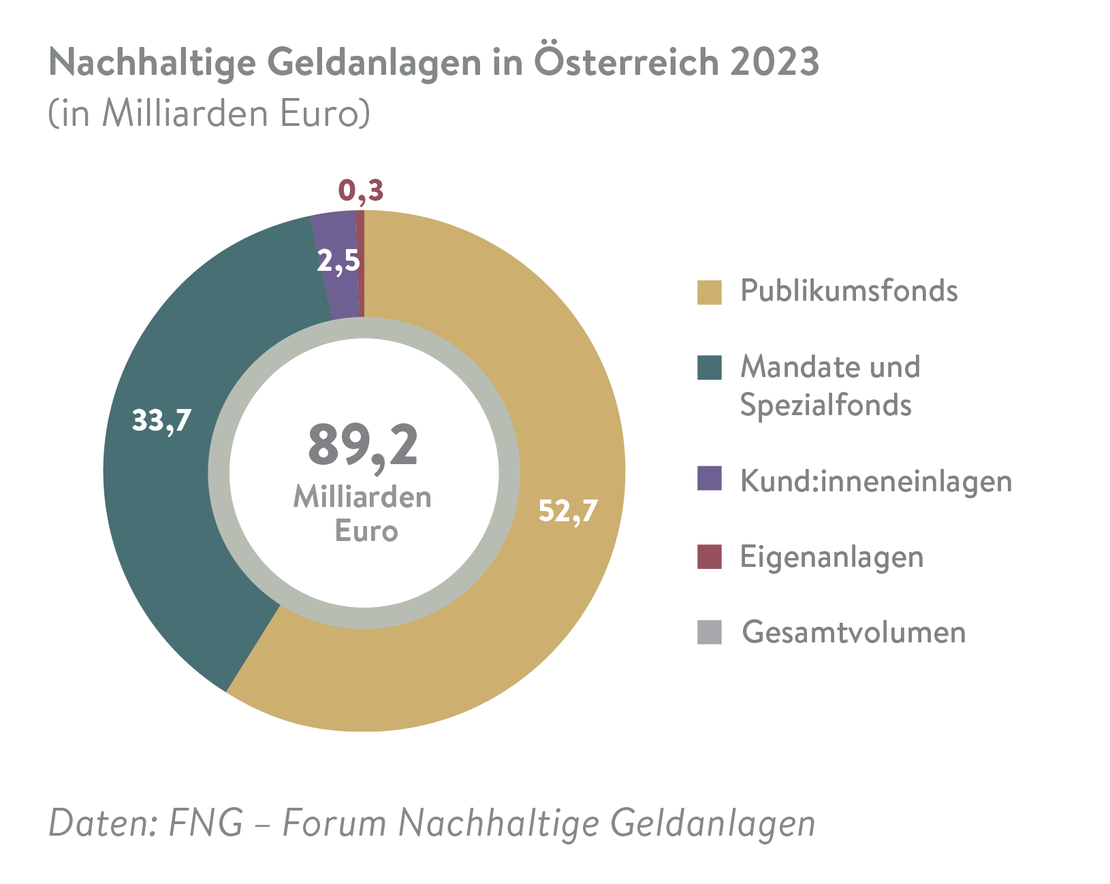

Der FNG-Marktbericht 2024 verzeichnet für Österreich ein neues Rekordhoch an erfassten Nachhaltigen Geldanlagen mit einem Anstieg um 32 Prozent im Vergleich zum Vorjahr. Das im Marktbericht ausgewertete Volumen ist auf eine Gesamtsumme von 89,2 Mrd. EUR gestiegen. Verantwortliche Investments wurden in diesem Jahr für Österreich auf 130,8 Mrd. EUR beziffert. Im Vergleich zum gesamten österreichischen Fondsmarkt mit einem Volumen von 213 Mrd. EUR zum Ende des Jahres 2023[1] machen die nachhaltigen Publikumsfonds und Spezialfonds des Marktberichts einen Anteil von 42 Prozent aus.

Die Einordnung gemäß der Offenlegungsverordnung (OffVO) nach Artikel 8 und Artikel 9 bildete die Grundlage für die Definition Nachhaltiger Geldanlagen. Im Gegensatz zur Erhebung in Deutschland wurden unter den Mandaten und Spezialfonds keine Artikel-6-Produkte berichtet. Neben dieser Kategorisierung wird zum ersten Mal die Eurosif-Methodik für nachhaltigkeitsbezogene Investments angewendet. Die Unterscheidung in vier unterschiedliche Ambitionsniveaus ist auch in Österreich ein Novum und erweitert die Betrachtung nachhaltiger Anlagen um eine neue Perspektive. Der FNG-Marktbericht analysiert den österreichischen Finanzmarkt in einer Detailtiefe, die weit über die reine Erfassung des Volumens hinausgeht. Die Teilnahme von 21 Asset Managern, Asset Ownern und Banken ermöglicht einen Einblick in die verschiedenen Nachhaltigkeitsansätze, die in Österreich Anwendung finden.

Nachhaltige Geldanlagen

Im diesjährigen Marktbericht beläuft sich das Volumen Nachhaltiger Geldanlagen auf insgesamt 89,2 Mrd. EUR. Darin enthalten sind nachhaltige Publikumsfonds, Mandate und Spezialfonds sowie nachhaltig verwaltete Kund:innen- und Eigenanlagen.

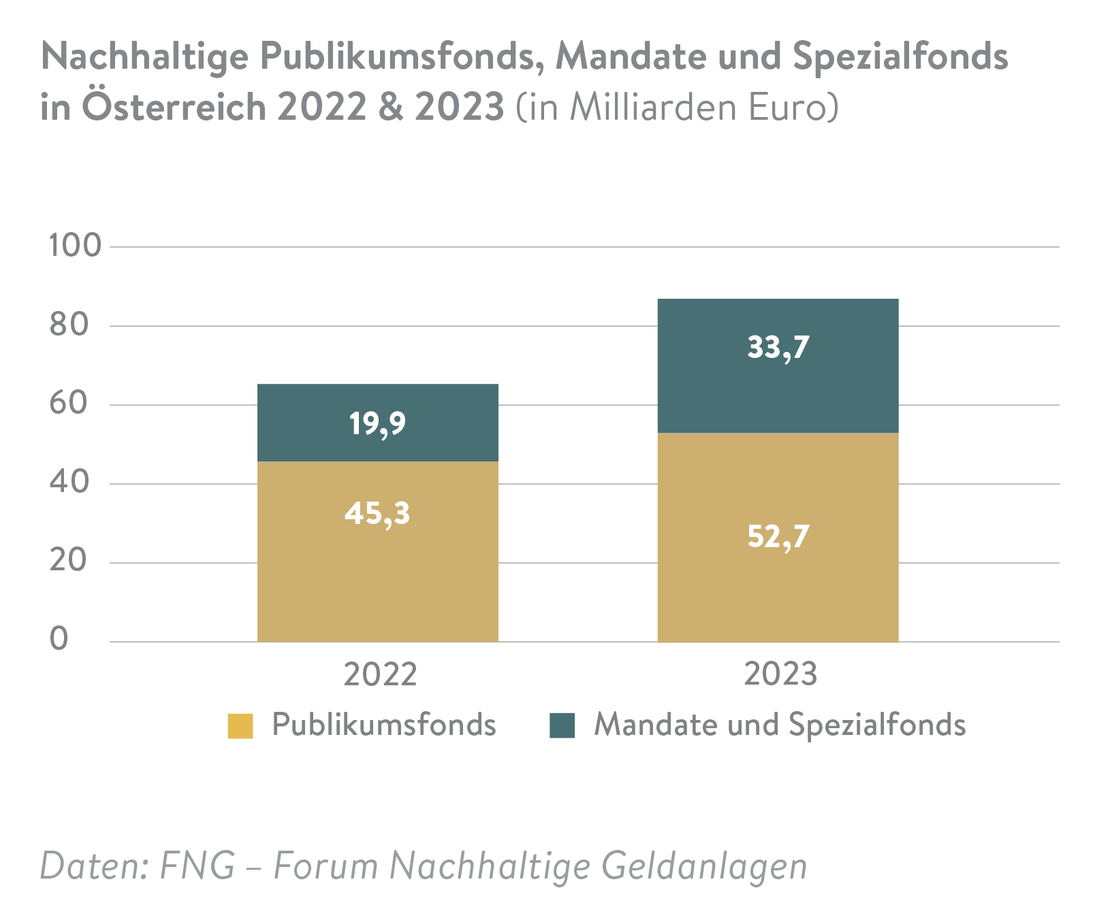

In allen Bereichen wurde ein höheres Volumen als im Vorjahr erfasst. Eine Veränderung bei Publikumsfonds von +16 Prozent ist festzustellen, bei Mandaten und Spezialfonds sogar ein Plus von 69 Prozent. Gründe hierfür sind eine unterschiedliche Zusammensetzung der Berichtsteilnehmenden im Vergleich zu den Vorjahren, aber auch tatsächlich gestiegene Assets under Management bei einzelnen Finanzinstituten durch Kapitalzuflüsse. Dies wird auch von der Österreichischen Finanzmarktaufsichtsbehörde (FMA) bestätigt, die ein Gesamtvolumen nachhaltiger Fonds gemäß Artikel 8 und Artikel 9 der OffVO von 99,1 Mrd. EUR angibt. Dementsprechend analysiert der diesjährige FNG-Marktbericht detailliert 87 Prozent der nachhaltigen Fonds des österreichischen Marktes, denn in diesem Jahr umfasst das untersuchte Volumen der Publikumsfonds 52,5 Mrd. EUR und das Volumen der nachhaltigen Mandate und Spezialfonds 33,7 Mrd. EUR. Der FMA zufolge stieg das Volumen der Artikel-8- und Artikel-9-Fonds um 21,4 Prozent gegenüber 2022, was sich in der Tendenz auch im Marktbericht wiederfinden lässt.

Klassifizierung gemäß der EU-Offenlegungsverordnung

Ein leichter Rückgang von Artikel-9-Produkten ist zu verzeichnen.

Im vergangenen Jahr betrug der Anteil von Artikel-9-Produkten noch 8,5 Prozent bei Publikumsfonds und 0,5 Prozent bei Mandaten und Spezialfonds. Aktuell liegt dieser Anteil bei noch 6 Prozent für Publikumsfonds und für Mandate und Spezialfonds sogar bei 0 Prozent. Der Trend der Umklassifizierung von Artikel 9 zu Artikel 8, der bereits im Marktbericht 2023 zu beobachten war, setzt sich nun fort. Der Gesamtanteil der Artikel-9-Fonds beträgt somit nur 5 Prozent, was jedoch nicht unmittelbar Aufschluss darüber geben muss, welcher Nachhaltigkeitsansatz jeweils genutzt wird. Zwar haben einige Häuser interne Anwendungsrichtlinien, wie sie ihre Artikel-8- und Artikel-9-Fonds ausgestalten, dennoch bleibt dies im Gesamtbild nur ein Indikator. Ein tiefergehender Blick auf die Nachhaltigkeitskriterien ist unerlässlich und stellt das Alleinstellungsmerkmal des FNG-Marktberichts dar.

Investor:innen Nachhaltiger Geldanlagen

Die erhöhte Nachfrage von institutionellen Investor:innen treibt das Wachstum Nachhaltiger Geldanlagen in Österreich.

Im Vergleich zu den Vorjahren ist ein signifikanter Anstieg Nachhaltiger Geldanlagen von institutioneller Seite zu verzeichnen. Mittlerweile ist die Verteilung zwischen privaten und institutionellen Investor:innen mit 51 Prozent und 49 Prozent nahezu ausgeglichen. Die letzten drei Jahre konnte die private Seite noch hohe Wachstumsraten verzeichnen.

Bei den Institutionellen dominieren die Versicherungsunternehmen mit 31 Prozent, gefolgt von den öffentlichen Pensionsfonds und Vorsorgekassen mit jeweils 29 Prozent. Die verbleibenden 11 Prozent verteilen sich auf kirchliche Einrichtungen, betriebliche Pensionsfonds, Stiftungen sowie Family Offices. Im Unterschied zu Deutschland nehmen die kirchlichen Institutionen und Wohlfahrtsorganisationen ein deutlich geringeres Volumen bei Institutionellen ein.

Nachhaltige Anlagestrategien

Die Deklarierung eines Finanzprodukts als Artikel 8 oder 9 gibt noch keinne Aufschluss darüber, wie nachhaltig das Produkt ist bzw. welche nachhaltige Analgestrategie verfolgt wird.

Ein vermehrter Ausschluss von Rüstungsunternehmen ist zu beobachten.

Die rechte obere Grafik zeigt die am häufigsten angewendeten nachhaltigen Anlagestrategien bei Publikumsfonds, Mandaten und Spezialfonds in Österreich im Vergleich zum Vorjahr. 93 Prozent nutzen mindestens Ausschlusskriterien in ihrem nachhaltigen Investmentprozess. Die fünf am häufigsten verwendeten Ausschlusskriterien liegen sehr nah beieinander. Wie die rechte untere Grafik illustriert, werden zu 84 Prozent bis 85 Prozent Ausschlüsse im Rüstungsbereich (ABC-Waffen und Streumunition/Anti-Personen-Minen), bei Verstößen gegen Menschen- und Arbeitsrechte sowie bei Unternehmen der fossilen Energieindustrie vorgenommen. Dabei ist ein vermehrter Ausschluss von Unternehmen aus der Rüstungsindustrie zu beobachten. Neben dem Ausschluss von Streubomben/Anti-Personen-Minen werden zu 50 Prozent sämtliche Waffen ausgeschlossen. Zur letzten Erhebung ist dies ein Bedeutungsgewinn, da im vergangenen Jahr Streubomben/Anti-Personen-Minen noch auf Platz neun und sämtliche Waffen auf Platz 13 rangierten. Der Ausschluss von Unternehmen, die gegen Menschen- oder Arbeitsrechte verstoßen, gewinnt weiterhin an Signifikanz. Vor zehn Jahren belegten diese beiden Ausschlusskriterien noch Platz neun und Platz zehn.

Best-in-Class und Engagement werden in Österreich weiterhin bei einem Großteil der Nachhaltigen Geldanlagen angewendet.

Im aktuellen FNG-Marktbericht werden die verschiedenen Best-in-Ansätze, nämlich Best-in-Class, Best-in-Progress und Best-in-Universe, zusammengefasst. Dabei unterliegen 83 Prozent der nachhaltigen Publikumsfonds, Mandate und Spezialfonds einer Best-in-Class-Prüfung. Die Ansätze Best-in-Progress und Best-in-Universe spielen nach Angaben der Berichtsteilnehmenden keine signifikante Rolle. Beim Best-in-Class-Ansatz werden anhand von ESG-Kriterien die Unternehmen innerhalb einer Branche oder eines Sektors identifiziert, die im Vergleich die höchsten Standards in ökologischer, sozialer und/oder ethischer Hinsicht setzen, und entsprechend in das Portfolio aufgenommen. So können (noch) nicht nachhaltige Unternehmen bei der Transformation zu einer nachhaltigen Wirtschaft begleitet werden.

In der Regel wird ein solcher Prozess mit der Anlagestrategie Engagement begleitet, was auch bei 73 Prozent der Fall ist. Diese Zahl bedeutet eine leichte Steigerung zum Vorjahr (67 Prozent). Auch die Stimmrechtsausübung – wie auch Engagement eine Active-Ownership-Strategie – erlebt mit 57 Prozent (Vorjahr 33 Prozent) einen Aufschwung. Engagement beschreibt den aktiven und langfristigen Dialog mit Unternehmen, der sie zur Berücksichtigung ökologischer, sozialer oder governancebezogener Standards überzeugen soll. Die Teilnehmenden aus Österreich gaben an, mit ihrem Engagement vornehmlich die Themen Klima und Biodiversität sowie Menschen- und Arbeitsrechte zu adressieren und Desinvestition aus den entsprechenden Unternehmen in Erwägung zu ziehen, falls diese den Forderungen nicht nachkommen. Active-Ownership-Strategien gewinnen auch in Österreich zunehmend an Bedeutung. Vor zehn Jahren lag der Engagement-Anteil sowie der Anteil der Stimmrechtsausübung in Relation zu den Ausschlüssen bei 30 Prozent bzw. 15 Prozent, also deutlich niedriger als im Jahr 2023.

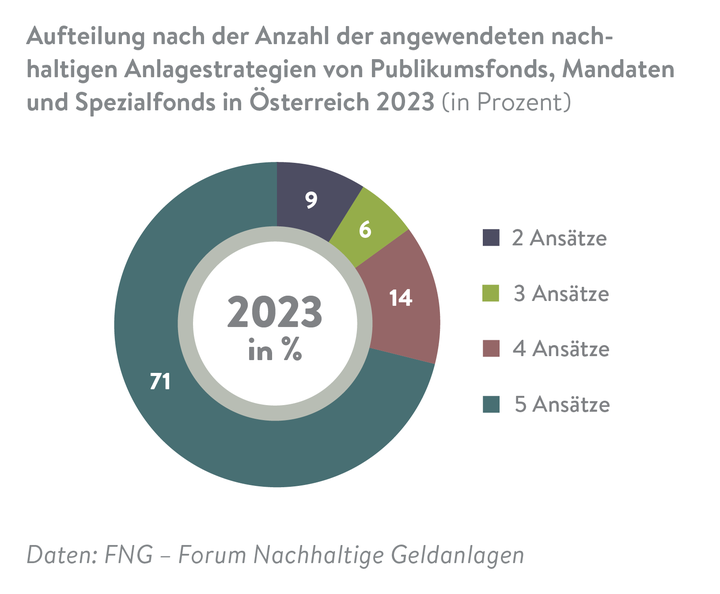

71 Prozent der nachhaltigen Publikumsfonds, Mandate und Spezialfonds nutzen fünf oder mehr Anlagestrategien parallel.

Grafik 5.7 bietet Einblicke in die gleichzeitige Anwendung mehrerer nachhaltiger Anlagestrategien. Dabei verwenden 71 Prozent der erfassten Publikumsfonds, Mandate und Spezialfonds fünf oder mehr Ansätze, während bei 14 Prozent noch vier Investmentansätze genutzt werden. Lediglich 16 Prozent wenden zwei oder drei unterschiedliche Anlagestrategien an. Die Anzahl der parallel genutzten Ansätze allein gibt keine Auskunft über die Nachhaltigkeit des Fonds. Ein diversifizierter, nachhaltiger Ansatz kann jedoch bedeuten, dass eine umfangreichere Abdeckung des Finanzmarktes gewährleistet ist und versucht wird, Nachhaltigkeit sowohl im Fonds als auch im Geschäftsprozess der investierten Unternehmen zu integrieren.

Asset-Allokation

Die Asset-Allokation der nachhaltigen Publikumsfonds, Mandate und Spezialfonds in Österreich zeigt ein gemischtes Portfolio. Der Aktienanteil liegt bei 44 Prozent und die Anleihenquote bei 51 Prozent. Diese unterteilt sich in 31 Prozent Unternehmensanleihen und 20 Prozent Staatsanleihen. Die verbleibenden fünf Prozent setzen sich überwiegend aus Immobilien(fonds)/Grundbesitz und Liquidität zusammen.

Österreich erschließt den Markt für grüne Staatsanleihen – Nachfrage von Investor:innenseite bleibt groß.

Im Mai 2022 begab die Republik Österreich ihre erste grüne Bundesanleihe, gefolgt von einer zweiten im April 2023. Österreich emittierte neben den grünen Anleihen auch als erstes Land grüne Geldmarktpapiere (Green Treasury Bills) und belegt damit weltweit den dritten Platz hinsichtlich des Volumens grüner Staatsanleihen. Bei der Emission der zweiten grünen Bundesanleihe betrug der Anteil der Neu-Investor:innen 60 Prozent[2], was auf ein beträchtliches Interesse an grünen Staatsanleihen hinweist.

Staatsanleihen machen mit 20 Prozent einen bedeutenden Anteil des erfassten Volumens nachhaltiger Publikumsfonds, Mandate und Spezialfonds in Österreich aus. Bezogen auf das gesamte Anleihenvolumen für Österreich im FNG-Marktbericht belaufen sich Staatsanleihen sogar auf fast 40 Prozent. Angesichts der globalen Verteilung grüner Anleihen im Bloomberg MSCI Green Bond Index deutet dies auf ein großes Interesse an grünen Staatsanleihen in Österreich hin. Die Emission österreichischer grüner Bundesanleihen dürfte einen Beitrag dazu leisten, auch wenn die spezifische Länderallokation im Marktbericht nicht erfasst wird.

Marktanteil nachhaltiger Publikumsfonds und Spezialfonds in Österreich

Nebenstehende Grafik veranschaulicht die geografische Verteilung der Vermögenswerte nachhaltiger Publikumsfonds, Mandate und Spezialfonds in Österreich. Der Schwerpunkt liegt mit 51 Prozent auf europäischen Titeln, gefolgt von nordamerikanischen Titeln mit 30 Prozent. Feststellen lässt sich tendenziell eine leichte Mehrheit von Aktien aus den USA und Anleihen aus dem europäischen Raum. Im Vergleich zu Deutschland weisen österreichische Finanzinstitute in der Gesamtbetrachtung eine weniger stark regional ausgeprägte Ausrichtung auf und es sind zahlenmäßig mehr Produkte vorhanden, die die Emerging Markets abdecken

MiFID-II-Konformität

TaxVO spielt in der Bestimmung der Nachhaltigkeit kaum eine Rolle.

Um als nachhaltige Produkte gemäß MiFID II klassifiziert zu werden, müssen Fonds neben der Einstufung als Artikel 8 oder Artikel 9 noch mindestens ein weiteres Nachhaltigkeitskriterium entweder nach der EU-Taxonomie (TaxVO), den Principle Adverse Impacts (PAIs) und/oder der EU-Offenlegungsverordnung (OffVO) erfüllen. Ein deutliches Bild zeichnet sich wie bereits in der letztjährigen Erhebung zugunsten der PAIs, den wichtigsten nachteiligen Nachhaltigkeitsauswirkungen, ab. Alleinig werden diese von 13 Prozent angewendet, in Kombination mit der OffVO von 60 Prozent sowie in der Kombination mit der OffVO und der TaxVO von 11 Prozent.

Die OffVO wird immerhin von 15 Prozent angewendet, während die TaxVO allein sowie die Kombination aus OffVO und TaxVO den Angaben der Berichtsteilnehmenden nach von niemandem genutzt werden. Die Relevanz der PAIs für nachhaltige Finanzprodukte scheint sich somit in der Praxis zu bewähren. Die technischen Bewertungskriterien der Umweltziele drei bis sechs der TaxVO traten jedoch erst am 1. Januar 2024 in Kraft. Es bleibt abzuwarten, ob die Ausarbeitung der Taxonomie dazu beitragen wird, dass diese öfter im Rahmen von MiFID II genutzt wird.

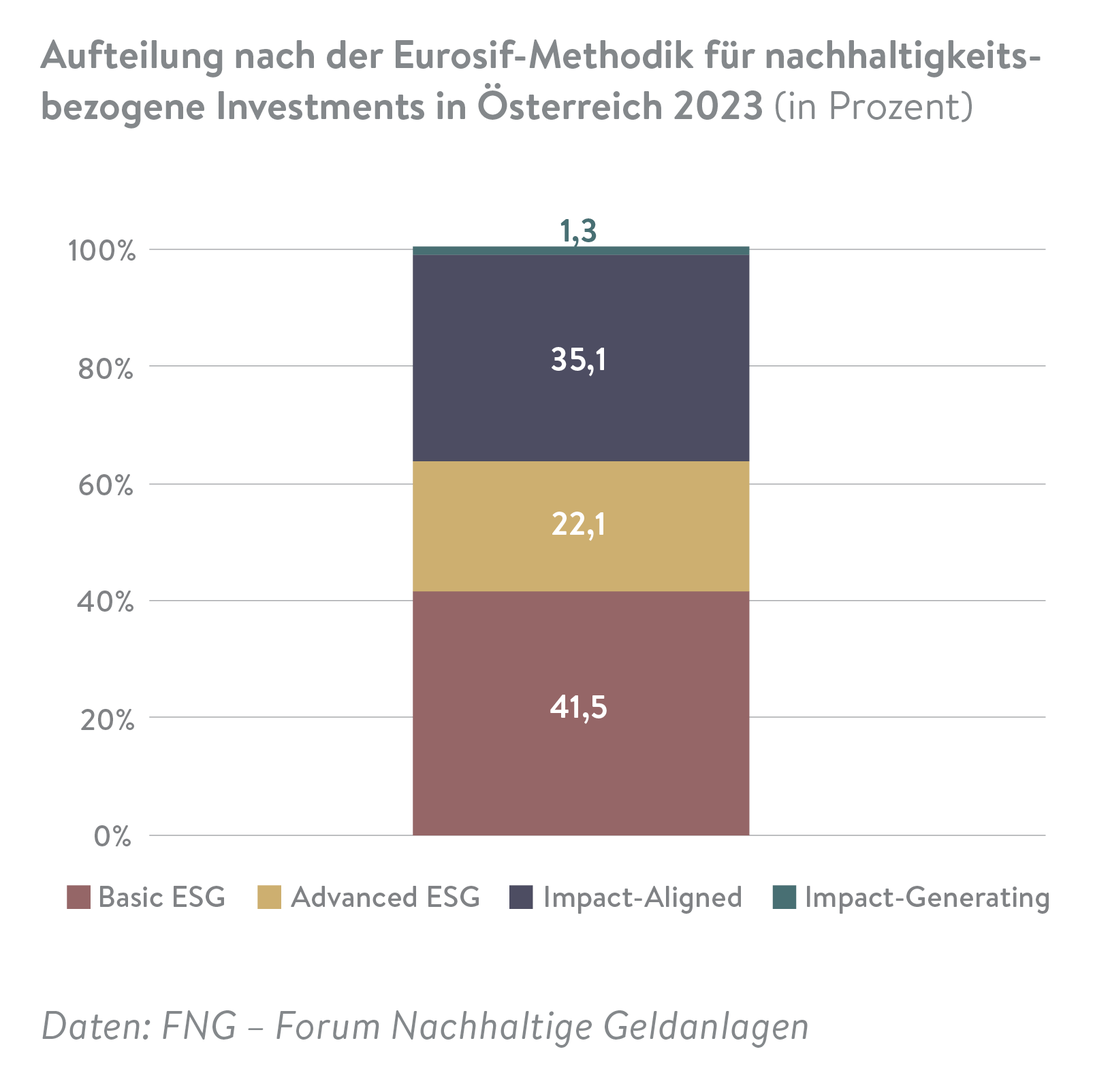

Anwendung der Eurosif-Methodik für nachhaltigkeitsbezogene Investments

Im diesjährigen Marktbericht wird für Deutschland und Österreich, zusätzlich zur klassischen Erhebung, die Eurosif-Methodik für nachhaltigkeitsbezogene Investments angewendet, die im Februar 2024 final vom europäischen Dachverband Eurosif vorgelegt wurde. Die Eurosif-Methodik unterscheidet zwischen vier unterschiedlichen Ambitionsniveaus, die darüber Auskunft geben, wie aktiv ein Investment zur nachhaltigen Transformation der Wirtschaft beiträgt.

Grafik 5.11 veranschaulicht die Klassifizierung der Investmentprodukte nach der Eurosif-Methodik in Österreich. In der Ambitionskategorie „Basic ESG“ sind 41,5 Prozent der Produkte vertreten. Zusammen mit „Advanced ESG“, welches 22,1 Prozent ausmacht, repräsentieren diese beiden Ambitionsniveaus mehr als die Hälfte der Finanzprodukte. Etwas mehr als ein Drittel der Produkte gehört dem mittleren Segment „Impact-Aligned“ an, während 1,3 Prozent der Finanzprodukte der Kategorie mit dem höchsten Ambitionsniveau „Impact-Generating“ zugeordnet ist.

Die vier Ambitionskategorien der Eurosif-Methodik ermöglichen eine Klassifizierung jenseits der regulatorischen Vorgaben und erweitern den Marktbericht um eine zusätzliche Perspektive. Eine Darstellung der Verteilung der vier Ambitionskategorien nach der Eurosif-Methodik im Vergleich zur Einordnung gemäß der OffVO nach Artikel 8 und Artikel 9 findet sich in Grafik 5.12. Artikel-9-Produkte machen 10,5 Prozent der Impact-Aligned Investments aus. Impact-Generating Investments sind in Grafik 5.12 und 5.13 nicht zu finden, da es sich an dieser Stelle um Mandate handelt, die nicht unter die OffVO fallen und dementsprechend auch nicht deren Anforderungen erfüllen müssen.

Betrachtet man die Artikel-9-Produkte in Grafik 5.13, werden von diesen über 90 Prozent als „Impact-Aligned“ und nur 2,1 Prozent als „Basic ESG“ eingestuft. Es lässt sich ablesen, dass tendenziell Artikel-9-Fonds den Anspruch haben, die Transformation zu einer nachhaltigeren Wirtschaft zu fördern. In der Grafik ist allerdings auch abzulesen, dass Produkte nach Artikel 8 in allen drei Ambitionskategorien vertreten sind. Die Einordnung gemäß der OffVO gibt demnach keinen ausreichenden Aufschluss über das Ambitionsniveau eines Finanzprodukts.

(Spezial-)Nanken mit Nachhaltigkeitsfokus

Die nachhaltig verwalteten Kund:inneneinlagen von Spezialbanken, die Nachhaltigkeit im Einlage- und Kreditgeschäft berücksichtigen, fließen in die Summe Nachhaltiger Geldanlagen in Österreich mit ein. Dieses Jahr sind es 2,5 Mrd. EUR an Kund:inneneinlagen und 0,3 Mrd. EUR Eigenanlagen. Dabei kommen die jeweils hausinternen ethischen und nachhaltigen Kriterien sowie Energieeffizienzkriterien zum Einsatz. Die Eigenanlagen bestehen vornehmlich aus Social Impact Bonds, die einen positiven Beitrag zur Lösung sozialer Probleme leisten, sowie Sustainability Bonds, die die UN-Nachhaltigkeitsziele unterstützen.

Verantwortliche Investments

Der diesjährige Marktbericht umfasst ein Gesamtvolumen Verantwortlicher Investments in Österreich von 130,8 Mrd. EUR, was einem Anstieg um 27 Prozent im Vergleich zum Vorjahr entspricht. Von den Befragten integrieren 93 Prozent Ausschlüsse in ihren Nachhaltigkeitsprozess, während 75 Prozent Normen und Prinzipien anwenden. Dadurch lösen die Ausschlüsse das normbasierte Screening als das am häufigsten verwendete Instrument auf Institutsebene ab. Auch die ESG-Integration muss einen leichten Bedeutungsverlust hinnehmen und wird bei 69 Prozent der Verantwortlichen Investments genutzt. Als Standard etabliert sich die parallele Nutzung von mehreren nachhaltigen Anlagestrategien. 84 Prozent geben an, fünf oder mehr Nachhaltigkeitsansätze zu verfolgen

Asset Owner

Für den Marktbericht berichteten insgesamt vier Asset Owner aus Österreich, die gemeinsam ein Volumen von 8,4 Mrd. EUR. verwalten. Da bei den Asset Ownern die Anlagerichtlinien häufig konzernweit festgelegt sind, wird ihr Volume zu den Verantwortlichen Investments gezählt. Entgegen der durchschnittlichen Asset- und Länderallokation (siehe Seite XX) sind Asset Owner konservativer in ihrer strategischen Ausrichtung. Mit einer durchschnittlichen Aktienquote von 9 Prozent sind die Portfolios der Asset Owner wie erwartet risikoreduzierter. Staats- und Unternehmensanleihen sind mit 62 Prozent gewichtet und Immobilien(fonds) mit 12 Prozent. Die verbleibenden 18 Prozent verteilen sich auf Alternative Investments und Geldmarkt/Liquidität.

Berichtsteilnehmende

Für die Erhebung zum FNG-Marktbericht 2024 wurden in Österreich 21 Fragebögen ausgewertet.

- 16 Asset Manager,

- eine (Spezial-)Bank mit Nachhaltigkeitsfokus und

- vier Asset Owner

haben teilgenommen.

Sämtliche Berichtsteilnehmende, die einer namentlichen Veröffentlichung zugestimmt haben, finden sich auf Seite 60 des Marktberichts.

Alle Grafiken und den FNG-Marktbericht

als PDF finden Sie im Download Bereich zum herunterladen:

Quellen

[1] Österreichische Finanzmarktaufsichtsbehörde (2024):. FMA-Bericht zum Asset Management auf dem österreichischen Fondsmarkt im Jahr 2023. https://www.fma.gv.at/fma-jahresbericht-2023-zu-asset-management/.

[2] Bundesministerium für Finanzen Österreich (2023): Grüne Finanzierungen der Republik Österreich gewinnen renommierte Nachhaltigkeits-Preise. https://www.bmf.gv.at/presse/pressemeldungen/2023/april/nachhaltigkeits-preise.html.